Conheça essa importante ferramenta de gestão financeira para identificar o volume mínimo de faturamento e não gerar prejuízos.

Você sabe como ter certeza de que o seu negócio está equilibrado? E o que significa alcançar esse equilíbrio?

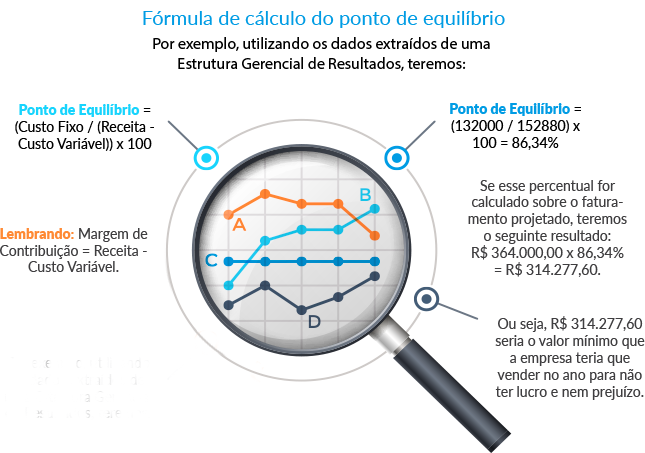

O ponto de equilíbrio é um indicador de segurança do negócio, pois mostra o quanto é necessário vender para que as receitas se igualem aos custos. Ele também indica em que momento, a partir das projeções de vendas do empreendedor, a empresa estará igualando suas receitas e seus custos.

O ponto de equilíbrio é uma importante ferramenta de gestão financeira para identificar o volume mínimo de faturamento necessário para não haver prejuízos.

Como encontrar o ponto de equilíbrio?

Geralmente, o ponto de equilíbrio é calculado sob a forma de percentual da receita projetada.

A lógica do ponto de equilíbrio mostra que quanto mais baixo for o indicador, menos arriscado é o negócio. E quanto menor for o ponto de equilíbrio, mais a empresa possui os seus custos relacionados à operação (custos variáveis) do que à manutenção (custos fixos) - ficando mais competitiva e com melhor rentabilidade frente aos seus pares.

Então, está preparado para fazer este cálculo? Se você achar necessário, pode procurar a orientação de um especialista em nossos canais de atendimento.

Foi um prazer te ajudar :)

Este conteúdo é exclusivo para empresas. Cadastre um CNPJ com o qual você tem vínculo para continuar.

Com o vínculo das empresas, podemos te ajudar com uma série de serviços adequados a sua realidade.

O atendimento do Sebrae é destinado a pequenos negócios. A empresa é de porte. Você está utilizando os serviços do Sebrae porque possui parcerias que atuam em benefício dos pequenos negócios?

Sim esta empresa é parceira Não, essa empresa não é parceiraInfelizmente não encontramos sua empresa em nossa base. Gostaria de cadastrá-la?

Por favor, verifique essa informação e tente novamente.

Conteúdo relacionado

Conheça as linhas de crédito disponíveis para MEI

Você que trabalha de forma autônoma ou se enquadra nos demais requisitos da categoria MEI (Microempreendedor Individual) já passou por alguma situação em que precisava de dinheiro e não sabia a quem recorrer? Se pedir empréstimo estava fora de cogitação devido às burocracias, o Sebrae te ajuda a compreender as melhores linhas de crédito que você pode contratar. Profissionais individuais, que não são donos propriamente de uma empresa, mas possuem CNPJ, têm possibilidades bem satisfatórias de conseguir uma linha de crédito. Confira a seguir! Pré-requisitos Uma das premissas para a contratação de um empréstimo bancário é o comprovante de renda. Mesmo que você não trabalhe com o sistema de carteira assinada, não se preocupe, pois a comprovação pode ser realizada tranquilamente a partir do extrato da conta bancária. O restante da documentação exigida inclui CPF, RG, comprovante de residência e o número do CNPJ, que é fornecido pelo Portal do Microempreendedor. Pesquise, se informe, avalie Antes da contratação de um empréstimo, é importante estar em dia com a taxa de Declaração de Arrecadação Simplificada (DAS) e buscar conhecer qual proposta o banco tem a oferecer. Saber o prazo para a liberação do dinheiro, a taxa de juros, o número de parcelas para pagamento e os critérios de aprovação também é fundamental antes de fechar um acordo. Supondo que você tenha duas semanas para pagar uma conta e que o prazo de aprovação de cadastro seja em torno de um mês, será de fato vantajoso fechar com essa instituição bancária? Todos os pontos devem ser bem analisados para evitar surpresas desagradáveis no decorrer do período de quitação da dívida. Tenha um planejamento financeiro Pense na dívida a longo prazo e se organize financeiramente para não comprometer sua renda de forma significativa, com um controle de gastos preciso e um canal de renda estável durante o período de contratação do empréstimo. Assim você se organiza para que o seu benefício não se transforme em mais uma dívida cumulativa. Linha de crédito da Caixa Você sabia que a Caixa Econômica Federal oferece uma linha de crédito especial para microempreendedores individuais, sejam eles Pessoas Físicas ou MEI? É preciso comprovar, no mínimo, 12 meses de trabalho para poder dar seguimento à solicitação. O dinheiro pode ser utilizado na manutenção da sua empresa, pagamento de contas e fornecedores, aquisição de insumos ou áreas correlatas. Como contratar? A solicitação pode ser realizada por meio do aplicativo do Caixa Tem, disponível nas plataformas Android ou iOs, ou em uma das agências da Caixa. Quais valores são oferecidos? Se você é MEI, a linha de crédito disponível para a sua categoria é de R$ 1,5 mil a R$ 3 mil. No caso de ser empreendedor Pessoa Física, a linha de crédito varia de R$ 300 a mil reais. A taxa de juros não é alta e o valor do empréstimo pode ser dividido em mais de 12 vezes. Programa do Governo Federal para MEI O Governo Federal possui o chamado Programa de Simplificação do Acesso a Produtos e Serviços Financeiros para os Pequenos Negócios (CRED+), que viabiliza algumas soluções estratégicas para a administração do seu negócio. Dentre as soluções ofertadas, estão disponíveis opções de crédito, cartões empresariais, seguros e investimentos. O primeiro passo para ter acesso a todas essas informações é criar uma conta no Gov.Br. Na sequência, por meio do Portal do Microempreendedor, você pode requerer acesso a produtos e serviços financeiros, depois de informar o que precisa para seu negócio. O CRED+ é gratuito e te conecta com os melhores bancos do país, sendo até mais de um por vez. O acesso é facilitado por meio do computador ou do seu aparelho celular. Tem alguma dúvida complementar sobre este tema? Leia o artigo completo do Sebrae sobre o acesso de MEI a serviços financeiros ou sobre crédito assistido. E não deixe de conferir o site do Sebrae, o maior parceiro do micro e pequeno empreendedor.

Sat Nov 22 00:02:29 BRT 2025

Planilha Excel de controle de Fluxo de Caixa e simulação de crédito

Fluxo de caixa é uma ferramenta de gestão financeira com a finalidade de apurar o saldo disponível em seu negócio para que haja sempre capital de giro na empresa, para aplicação, investimentos ou eventuais gastos. Com a utilização constante dessa ferramenta, você empresário poderá ter uma visão de curto, médio e até longo prazo da situação financeira da sua empresa. Para facilitar, disponibilizamos uma planilha detalhada para controle do fluxo de caixa. É importantíssimo que os dados sejam preenchidos com o maior nível de detalhe possível. Quanto mais dados, mais correta estará a planilha e, consequentemente, suas decisões. Atenção aos itens: Preciso reduzir minhas despesas urgentemente? e Indicativo de problema? Esses itens demonstram se você precisa tomar alguma atitude em relação às finanças da sua empresa a curto prazo. Precisar reduzir despesas urgentemente significa que suas despesas estão maiores que sua receita, mesmo quando o caixa ainda esteja positivo. Quanto o indicativo de problema estiver indicando SIM em algum mês específico, significa que seu caixa é negativo e você precisa de recursos na sua empresa. A primeira ação SEMPRE deve ser a de redução das despesas, elas precisam ser avaliadas com frequência, principalmente em momentos de crise onde o aumento de receitas é ainda mais difícil. Negocie com fornecedores, corte custos em despesas possíveis como água, energia, telecomunicações, etc. Verifique a possibilidade de pagar uma dívida que possui altas taxas de juros, substituindo por uma com taxa de juros menores, se for o caso. Todos os itens em cinza não podem ser alterados e em branco ou vermelho precisam ser preenchidos por você. Atenção ao item de Saldo anterior, ao final da planilha Fluxo de caixa, logo no primeiro mês. Esse é o valor que existe no caixa da sua empresa antes de você começar a controlar o fluxo de caixa, ou o valor que representa o fechamento do ano ou período anterior. Atenção: todos os valores da linha “Necessidade de capital de giro” são estimativas. Essa é a forma mais simples de calcular necessidade de capital de giro. O Sebrae informa que há várias outras para empresas que possuem balanços controlados com mais detalhe e por contadores. Qualquer decisão deve ser validada com o contador. Nessa planilha você também vai encontrar nosso simulador de parcela de empréstimo, com ela você saberá quanto vai custar a prestação do crédito a partir de alguns dados: Valor do empréstimo Taxa de juros Carência Prazo A partir desses dados, a planilha calculará quanto vai custar cada parcela do empréstimo e, com isso, você poderá projetar o cenário de despesas da sua empresa (na planilha de fluxo de caixa) e saber se esses custos podem ser absorvidos no curto, médio e longo prazo.Baixe a planilha:

Sat Nov 22 00:02:09 BRT 2025

Novo Emissor de NF-e Sebrae

Atenção! Você sabe a diferença entre Nota Fiscal Eletrônica de venda de produtos/mercadorias (NF-e) e Nota Fiscal de Serviços Eletrônica (NFS-e)? Entenda a diferença entre as Notas Fiscais. Então, se você é prestador de serviço e precisa emitir a Nota Fiscal de Serviços Eletrônica (NFS-e) clique aqui ou entre em contato com a sua Prefeitura. O Sebrae disponibiliza o Emissor de Nota Fiscal Eletrônica (NFe) e o Emissor de Conhecimento de Transporte Eletrônico (CTe) gratuitos para todo o país, totalmente acessível em nuvem. Vantagens Pode ser acessado em qualquer computador, celular ou tablet; Não precisa ser instalado, o acesso é feito via navegador web; Atualização automática; Armazenamento e backups gratuitos. Como acessar? Disponível no portal do Sebrae: Versão de Homologação: https://emissornfe-homologacao.sebrae.com.br Versão de Produção: https://emissornfe.sebrae.com.br Para ter acesso ao emissor o usuário deverá estar logado no portal do Sebrae por meio do autenticador de acesso AMEI. Se você ainda não possui cadastro clique aqui e cadastre-se. Como será feita a migração? O Sebrae/SP atualmente disponibiliza o emissor de NFe gratuito na versão 4.0.1 e a versão 3.0 do emissor de CTe, porém, ambos precisam ser instalados no computador. O sistema foi aprimorado e agora será oferecido na versão web, facilitando o acesso e utilização. Para quem ainda usa o sistema instalado, a migração para o sistema web continua ocorrendo até que as atualizações do sistema instalado sejam suspensas. Ao acessar o sistema instalado, você verá um pop-up para iniciar a migração de NFes ou CTes, basta clicar no botão "Veja como iniciar sua migração agora" para acessar esta página. Importante Para cadastrar a empresa no emissor, será necessário ter em mãos um certificado digital (A1 ou A3). Tem dúvidas de qual certificado escolher e onde adquirir? Clique aqui e saiba mais. O preenchimento da NFe e CTe deve ser apoiado pelo seu contador ou profissional da área de sua confiança. O Sebrae não fornece serviços contábeis. Acesse o manual e saiba como preparar o sistema para a correta utilização. Canais de Apoio Portal Nacional da NFe: http://www.nfe.fazenda.gov.br/portal/principal.aspx Portal Nacional do CTe: http://www.cte.fazenda.gov.br/portal/principal.aspx No emissor web o usuário poderá criar um chamado e acompanhar o andamento do mesmo. Central de Atendimento Sebrae: 0800 570 0800 ou através do nosso Atendimento Online, clicando aqui.

Sat Nov 22 00:01:34 BRT 2025

Planilha em Excel para auxiliar na construção do fluxo de caixa

O fluxo de caixa é o movimento de entrada e saída de recursos financeiros da empresa. Quando a entrada de recursos é maior do que a saída, o saldo é positivo, caracterizando uma situação superavitária. Por outro lado, quando a saída de recursos é maior do que a entrada,é deficitária. O fluxo de caixa tem uma característica temporal, pode ser diário, semanal, mensal ou anual, e traz componentes de projeção ou estimativa. É importante considerar os saldos de ciclos anteriores para compor as disponibilidades (ou indisponibilidades) nos ciclos posteriores. O fluxo de caixa é uma das mais importantes ferramentas de gestão financeira de uma empresa. Visa demonstrar e também projetar, em períodos futuros, o resultado de todas as entradas e as saídas de recursos financeiros em regime de caixa (e não contábil). Ele permite ao empresário lançar suas contas a pagar e seus direitos a receber, além de estimativas de receitas e despesas, apurando assim o saldo disponível ou mesmo indisponível, permitindo medidas antecipadas de gestão. É um poderoso instrumento gerencial na antecipação de problemas de liquidez e endividamento, sintomático de rentabilidade, lucratividade e eficácia empresarial. Quanto maior for a proximidade entre a projeção do fluxo de caixa e o efetivamente realizado, maior será o conhecimento do empresário sobre seu negócio. O fluxo de caixa deve ser utilizado como controle e, principalmente, instrumento na tomada de decisões. O empresário deve inserir informações de entradas e saídas conforme as necessidades da empresa. Com as informações, é possível elaborar a estrutura gerencial de resultados e a análise de sensibilidade, calcular a rentabilidade e a lucratividade, entre outros pontos. Manter as contas em dia é muito importante para a saúde do negócio e para poder planejar uma gestão empresarial eficiente. Use a planilha que o Sebrae preparou para ajudar a organizar as contas do seu negócio. Entenda como fazer o fluxo de caixa Baixe a planilha do fluxo de caixa

Sat Nov 22 00:01:18 BRT 2025

Empréstimo para MEI e Pequenas Empresas: compare taxas e bancos

Se você é um Microempreendedor Individual (MEI) ou possui uma pequena empresa, sabe que, muitas vezes, é necessário buscar recursos financeiros para alavancar o seu negócio. Mas como conseguir um empréstimo de forma eficiente? O primeiro passo é pesquisar, comparar taxas, juros e serviços ofertados pelos bancos e estudar as opções disponíveis para que você possa tomar uma decisão com mais clareza e segurança. Vamos te explicar isso tudo agora!

Sat Nov 22 00:01:07 BRT 2025

Fluxo de caixa para MEI: aprenda a controlar as finanças

O fluxo de caixa é uma estrutura gerencial que deve apresentar os recebimentos, os pagamentos e as despesas periódicas que ocorreram no período apurado, para que seja possível organizar as contas e antecipar problemas de ordem financeira. Além de manter o controle correto do dinheiro que entra e sai, o fluxo de caixa melhora o planejamento e auxilia o MEI nas tomadas de decisão, como: Compra de novos equipamentos. Aquisição de insumos para a fabricação de produtos. Fretes e logísticas de transporte. Pagamento de funcionários. Regularização de impostos diversos. Despesas fixas ou variáveis mensais. Custos de infraestrutura e manutenção. Para ter certeza de que suas contas estão representando a realidade da sua empresa, não deixe nenhuma despesa de fora, mesmo as que parecem não ter importância. Mantenha a sua empresa no azul com as dicas Sebrae Reduza despesas: é muito provável que haja despesas que podem ser cortadas ou, no mínimo, reduzidas. Ao fazer uma análise cautelosa das saídas e dívidas, será possível pensar em alternativas, como redução do consumo de energia elétrica ou negociação do saldo devedor de empréstimos e financiamentos. Avalie também a situação dos seus fornecedores para negociar um valor melhor. Aumente a quantidade de vendas ou serviços: em alguns casos, é possível que o plano de vendas não esteja sendo implementado da melhor forma. Investir em estratégias de marketing pode ser uma solução nesse caso. Avalie seu produto e público-alvo: verifique se você está se comunicando adequadamente com seu público-alvo. Estude se o produto ou serviço está de acordo com o que ele espera e se o preço está acessível para essas pessoas. A precificação, embora gere dúvidas ao empreendedor, é fundamental para destacar seu negócio no mercado. Inclua, no fluxo de caixa para MEI, duas informações valiosas: o saldo inicial somado aos recebimentos (seja por meio de vendas à vista ou a prazo, empréstimos de natureza diversa contraídos, entre outras modalidades de recebimento de receita); e o saldo inicial menos os pagamentos realizados (despesas fixas e variáveis, salários de funcionários, impostos e outras contribuições sociais, fornecedores etc.). Muitas vezes, uma pequena despesa feita várias vezes no mês pode representar um valor considerável quando colocada na ponta do lápis. Por fim, também deve constar o saldo final, no qual serão descritas as estimativas dos valores a receber futuramente, além da receita bruta disponível em caixa. Saiba mais Com as despesas e entradas estruturadas, fica mais fácil ter um panorama da saúde financeira da empresa, não é mesmo? Além disso, esse processo facilita a decisão de corte de gastos e informa se você precisa investir mais em marketing e vendas. Pensando nisso, o Sebrae disponibiliza uma planilha prática para que o fluxo de caixa para MEI seja realizado de forma eficiente. Clique aqui e tenha acesso. Entenda, no curso sobre fluxo de caixa, como cuidar da saúde financeira do seu negócio controlando entradas e saídas e fazendo projeções de ganhos e gastos.

Sat Nov 08 00:01:18 BRT 2025

Tarifaço: o que você precisa saber como pequeno negócio que exporta

Em 6 de Agosto entrou em vigor o “tarifaço” promovido pelo presidente dos Estados Unidos, Donald Trump, que impõe uma sobretaxa de 50% sobre alguns produtos em que o Brasil exporta para a América do Norte. A previsão é que 35,9% das exportações brasileiras sejam atingidas, aproximadamente 28 mil empresas. Entretanto, deste total, 11,5 mil são pequenos negócios (Fonte ASN). Veja aqui os principais produtos afetados: O governo federal está agindo para proteger os pequenos negócios brasileiros impactados com o Tarifaço com o” Plano Brasil Soberano”, que será implementado a partir da publicação de uma Medida Provisória (MP) e conta com apoio do Sebrae e da ApexBrasil. Além disso, preparamos medidas que buscam garantir apoio técnico aos empresários, que vão desde consultorias, orientação para acesso ao crédito e oportunidades de novos mercados, com o objetivo de que essas empresas sobrevivam às consequências dessa taxação e fortaleçam sua participação em políticas de desenvolvimento econômico de longo prazo. Os pontos de atendimento regionais do Sebrae estão atuando prontamente com os empresários impactados. É importante também observar critérios e certificações para a prospecção de vendas em novos mercados. Para isso, temos o Sebraetec , onde subsidiamos agentes de tecnologia e inovação, que orientam nossos clientes para atender a novos padrões de mercados-alvo. O Sebrae também pode apoiar com participações em rodadas de negócios, feiras, agentes e cursos. Todas estas soluções apoiam o pequeno empreendedor exportador e estão disponíveis, procure o Sebrae de sua região! Conteúdo relacionadoComo agregar valor a produtos regionais e alcançar novos mercados - Sebrae EAD relacionadosExportação: seu negócio cruzando fronteiras | Sebrae - SebraePlanejamento financeiro para acesso ao crédito - Sebrae

Wed Aug 20 15:20:22 BRT 2025

Como fazer a gestão financeira do pequeno negócio

À medida que um pequeno negócio cresce, naturalmente aumenta a complexidade de sua administração. O empresário, que antes fazia tudo praticamente sozinho, começa a sentir a necessidade de dividir tarefas, contratar mais pessoas e até mesmo ter outros sócios. Nesse universo de atividades, uma tarefa requer especial atenção: a gestão financeira.

Wed Aug 13 19:24:01 BRT 2025

O que é Planejamento Financeiro e como fazer a sua planilha de gastos

Você já ouviu falar sobre planejamento financeiro? Se você é um microempreendedor ou pequeno empresário, esse é um termo que deve estar sempre em mente. O planejamento financeiro é uma ferramenta essencial para o sucesso dos negócios, pois permite projetar receitas, despesas e avaliar a saúde financeira da sua empresa. Neste artigo, vamos explorar o que é o planejamento financeiro, suas vantagens e como fazer a sua própria planilha de gastos usando um modelo simples e gratuito disponibilizado pelo Sebrae. O que é Planejamento Financeiro? O planejamento financeiro é o ato de organizar e controlar as finanças de uma empresa. É uma maneira de projetar as entradas e saídas de dinheiro a curto prazo, com base no fluxo de caixa. Mas, mais do que apenas lidar com números, o planejamento financeiro consiste em pensar na saúde financeira do negócio, sua viabilidade e sua perenidade. Ele fornece um mapa para orientação, coordenação e controle dos passos que a empresa tomará para atingir seus objetivos. É um hábito que deve ser incorporado à sua rotina diária, onde todas as decisões e ações são cuidadosamente avaliadas e registradas, para que você sempre esteja no controle, evitando surpresas desagradáveis no caminho. Por que você deve fazer o Planejamento Financeiro da sua empresa Realizar um planejamento financeiro traz diversas vantagens para micro e pequenas empresas. Entre elas, destacam-se: Organização: Um planejamento financeiro bem estruturado ajuda a manter as finanças em ordem, evitando surpresas desagradáveis. Economia de recursos: Permite identificar e eliminar gastos desnecessários, otimizando o uso dos recursos financeiros disponíveis. Previsão de necessidades de capital: Ajuda a determinar o quanto será necessário investir, gastar e lucrar para alcançar o sucesso empresarial. Tomada de decisões: Facilita a tomada de decisões financeiras, baseadas em dados concretos e projeções realistas. Controle de fluxo de caixa: Mantém o controle do dinheiro que entra e sai da empresa, evitando problemas de liquidez.

Wed Aug 13 19:11:23 BRT 2025

Capital de giro: aprenda o que é e como fazer

O capital de giro é composto pelos recursos (dinheiro, crédito, estoques etc.) que são necessários para bancar a liquidez, isto é, possibilitar que a sua empresa continue funcionando. Por que é tão importante? O capital de giro garante a saúde financeira da empresa, proporcionando: Oferecer financiamento aos clientes (nas vendas a prazo); Manter os estoques; Pagar fornecedores (compras de matéria-prima ou mercadorias de revenda), impostos, salários e demais custos e despesas operacionais. O capital de giro é a diferença entre os recursos disponíveis em caixa e a soma das despesas e contas a pagar.

Wed Aug 13 18:30:33 BRT 2025

5 ferramentas para digitalizar seu financeiro

Você sabia que uma gestão financeira deficiente pode comprometer seu negócio de forma definitiva? Uma boa alternativa para driblar esse risco é implementar um software de gestão financeira; existem no mercado dezenas de opções, algumas com acesso gratuito como as do Sebrae. A digitalização traz várias vantagens. Para começar, reduz a possibilidade de erros e fraudes, e diminui custos com pessoal. Ao centralizar em uma só base todos os dados financeiros da empresa – entradas, saídas, contas a pagar e a receber, fluxo de caixa etc. – permite que você planeje melhor e se concentre na estratégia do negócio. Confira cinco softwares de gestão financeira que podem ser muito úteis para o seu empreendimento. Planejadora Sebrae - É uma ferramenta gratuita e de fácil uso para você organizar seu fluxo de pagamentos e recebimentos e criar cenários financeiros com a finalidade de você descobrir sua necessidade de capital de giro. Essas informações são essenciais antes da obetenção de crédito junto às instituições financeiras. Meu Dinheiro - Sistema de gestão financeira para pequenas empresas, já utilizado por dezenas de milhares de negócios. Oferece, entre outras funcionalidades: controle de fluxo de caixa; contas a pagar e receber; movimentação bancária; cadastro de clientes e fornecedores; acompanhamento de metas de despesas, receitas e investimentos; emissão de recibos e integração contábil. O Meu Dinheiro é um dos softwares à disposição no mercado que disponibiliza um plano básico gratuito. 3. O SOMEI é um aplicativo gratuito de gestão empresarial, desenvolvido especialmente para microempreendedores individuais e autônomos. Sua principal característica é a facilidade de uso. Mas, ele também é bastante básico, com menos recursos do que outros softwares de gestão financeira. Entre as funcionalidades à disposição do usuário, estão: cadastro de clientes; registro de pedidos; controle de fiado; controle financeiro; controle de estoque; cadastro de produtos; recibo digital; cadastro de categorias; lista de melhores clientes e aviso de estoque mínimo. PNBOX – O PNBOX também é uma solução gratuita do Sebrae e oferece diversas opções para planejar o seu negócio e dentre essas opções você pode organizar a vida financeira de sua empresa na categoria finanças. Cashtrack – A Cashtrack automatiza sua gestão financeira, reduzindo erros e facilitando o controle do fluxo de caixa. Com uma interface intuitiva, qualquer empreendedor pode acompanhar receitas e despesas em tempo real, sem precisar de conhecimentos em finanças. Além disso, a plataforma gera relatórios inteligentes e alertas estratégicos que ajudam na tomada de decisão. Agora que você já conhece melhor diversos softwares de gestão financeira, que tal ir a campo e escolher a alternativa que se encaixa melhor em seu negócio? Mas antes, dê uma olhadinha neste material do Sebrae - Como fazer a gestão financeira do pequeno negócio -, desenvolvido especialmente para o micro e pequeno empreendedor. Dê uma olhada também no material do Sebrae Controles financeiros são essenciais para a gestão do capital de giro, que traz mais informações a respeito.

Sat Jul 12 00:00:56 BRT 2025

O que é o fluxo de caixa e como aplicá-lo no seu negócio

Nas operações do dia a dia de uma empresa, a organização financeira é fundamental. Para isso, o empresário conta com um instrumento básico de planejamento e controle financeiro, denominado fluxo de caixa. O objetivo dessa ferramenta é apurar o saldo disponível no momento e projetar o futuro, para que exista sempre capital de giro acessível tanto para o custeio da operação da empresa (folha de pagamento, impostos, fornecedores, entre outros) quanto para o investimentos em melhorias (reforma da fachada, por exemplo). Na ferramenta de fluxo de caixa, devem ser registrados: Todos os recebimentos Vendas à vista em dinheiro, cheque, cartões; vendas a prazo, recebimento de duplicatas, entre outros. Todos os pagamentos Compras à vista e a prazo, pagamentos de duplicatas, pagamento de despesas e outros pagamentos. Previstos Recebimentos e pagamentos previstos para o futuro, num período de pelo menos três meses. Benefícios do fluxo de caixa Ao elaborar o fluxo de caixa, o empresário terá uma visão financeira do presente e do futuro da empresa. Dessa forma, o empreendedor pode antecipar algumas decisões importantes, como despesas, sem comprometer o lucro; planejar investimentos; organizar promoções para desencalhe de estoque; avaliar a necessidade de solicitar empréstimos ou negociar prazos com fornecedores e outras medidas; evitando ou minimizando, assim, que ocorram dificuldades financeiras futuras. A estrutura do fluxo de caixa depende da natureza da empresa e das necessidades do empresário. O resultado do fluxo de caixa é o saldo disponível (em dinheiro existente no caixa ou depositado em conta corrente nos bancos etc.), ou seja, a diferença entre o valor total recebido e os pagamentos realizados no mesmo período. O saldo final do fechamento de caixa deve corresponder ao valor dos recursos disponíveis no caixa da empresa ou depositados em contas bancárias. Após conhecer exatamente qual é o fluxo de caixa da empresa, será possível tomar decisões embasadas na realidade: